- Предназначение и суть ипотечной программы «Молодая семья»

- Условия получения ипотеки 2024

- Порядок оформления

- Необходимые документы

- План действий поэтапно

- Как работает программа в Москве СПб и других регионах

- Предложения банков

- Сбербанк

- Газпромбанк

- Россельхозбанк

- ВТБ банк

- Возможно ли оформление без первоначального взноса

Собственное жилье – одно из самых заветных мечтаний абсолютного большинства молодых семей, да вот беда, позволить себе такую роскошь могут не все. К счастью, сегодня ситуация стала не такой безвыходной, как раньше, поскольку многие кредитно-финансовые учреждения предоставляют довольно выгодные программы ипотечного кредитования, рассчитанные именно для молодых семей.

Предназначение и суть ипотечной программы «Молодая семья»

Работают в этом направлении и чиновники. Наглядным тому примером стал проект «Молодая семья», действующий в рамках государственной программы «Жилище», которая вступила в силу после принятия правительственного Постановления №1050 от 17 декабря 2010 года. Этот проект заключается в предоставлении определенной дотации, которую участники программы смогут использовать в следующих целях:

- приобретение готового жилья в новом доме (первичный рынок);

- инвестирование в объект недвижимого имущества (строительство квартиры или дома);

- оплата первоначального взноса для взятия ипотечного займа в рамках программы «Молодая семья-2021»;

- частичное погашение ранее взятого ипотечного займа (актуально для упомянутой программы).

Стоит отметить, что в каждом субъекте Российской Федерации действуют свои правила для получения дотации и распоряжения ею. Мало того, от региона будет зависеть и сумма субсидии. К примеру, для жителей Крайнего Севера с его суровыми климатическими условиями сегодня действует повышенный льготный тариф, в отдельных случаях достигающий 80 процентов.

Многое будет зависеть и от состава семьи. Так, бездетные пары могут претендовать на скидку в 30%, тогда как семьи, в которых есть хотя бы один несовершеннолетний родной или усыновленный ребенок, получают не менее 35%, хотя и этот момент обязательно следует уточнять по месту жительства.

Условия получения ипотеки 2024

Естественно, мало просто узаконить свои отношения, чтобы стать участником льготной программы, оплачиваемой из федерального бюджета, ведь для этого необходимо соответствовать ряду выдвигаемых критериев.

И прежде всего, помимо официально зарегистрированного брака, необходимо иметь соответствующий возраст, не превышающий 35 лет на момент оформления документов.

Кроме того, семья действительно должна нуждаться в улучшении жилищных условий и получить официальное подтверждение своих потребностей в местных муниципальных органах. Проще говоря, приобрести вторую квартиру по приятной скидке в рамках государственной программы уж точно не удастся, поэтому лучше сразу оставить подобные затеи, предоставив возможность получения льготы тем, кто в ней действительно нуждается.

Также стоит отметить, что попасть в списки граждан, имеющих право на принятие участия в государственной программе, можно будет только при условии постоянного проживания в том населенном пункте, в котором доводится обращаться по вопросам кредитования, в течение 5 лет. Стоит отметить, что договор текущей аренды также может сыграть на руку заявителям как еще одно доказательство его проживания в НП и потребности в улучшении ЖУ.

Определенные требования выдвигаются и по отношению к ипотечным объектам недвижимости, ведь вполне логично, что рассчитывать на пентхаус не приходится, да и финансировать ветхое жилище также никто не будет. Речь идет о состоянии объекта, которое должно соответствовать ст. 15 и 16 Жилищного Кодекса РФ. Согласно этим нормам, износ приобретаемого объекта недвижимости не должен превышать 25%, этот критерий должны оценивать сотрудники бюро технической инвентаризации, которые смогут документально зафиксировать свое заключение.

Кроме того, площадь объекта не должна превышать установленные законодательством нормы, которые могут отличаться в зависимости от того, в каком субъекте РФ доводится оформлять заявку на льготное кредитование. Если же рассматривать общую статистику, то обычно на одного человека должно приходиться не больше 18 метров с дополнительными квадратами на семью в целом. Ну и, конечно же, выбранная квартира или дом должны находиться по месту проживания заявителя, поэтому взять в кредит квартиру в Москве, сидя в условном Иркутске, однозначно не удастся.

Порядок оформления

Для того чтобы облегчить порядок оформления, необходимо заблаговременно ознакомиться с последовательностью и особенностями этого процесса. Так, уточнение этих деталей позволит не только оценить собственные шансы на участие в госпрограмме, но и сразу же подобрать оптимальный жилищный объект.

Необходимые документы

Прежде всего речь идет о сборе необходимого пакета документов для оформления, который может незначительно отличаться в зависимости от региона, где доводится делать запрос. И как показывает практика, чаще всего в этот перечень входят следующие формы и бумаги:

- анкета-заявление, форму которой можно скачать с официального сайта Госуслуг;

- паспорта граждан РФ (актуально для обоих супругов), а также их ксерокопии;

- свидетельство о регистрации брака и копия;

- военный билет и его копия;

- свидетельства о рождении детей и их копии (актуально для семейных пар с детьми);

- справка, подтверждающая состав семьи, взятая в жилищно-коммунальном управлении по месту жительства;

- справка о доходах за последние 6 месяцев для обоих супругов, подтверждающая их платежеспособность, что актуально для погашения остатка кредитного займа;

- выписки с обозначением регистрации и прописки за последние 10 лет.

Примечательно, что оформление материнского капитала, который также может быть использован для улучшения жилищных условий новоиспеченных родителей, никак не препятствует участию в молодежном проекте. Единственное условие для подачи заявки в этом случае заключается в предоставлении вместе с остальными документами оформленного сертификата на получение материнского капитала.

Отсутствие любого из перечисленных выше документов может стать причиной для отказа заявителям в участии в госпрограмме. Помимо прочего можно остаться ни с чем и в том случае, если общий семейный доход окажется слишком скромным или нестабильным, супруг рискует быть призванным в ближайшее время на срочную армейскую службу, или кто-то из членов семьи находится в декретном отпуске по уходу за ребенком.

План действий поэтапно

Собрав необходимые документы, следует определиться с дальнейшим алгоритмом действий. И чаще всего он подразумевает выполнение следующих шагов:

- Написание заявления в районной администрации, рассмотрение которого занимает 10 рабочих дней, после чего комиссия оглашает свой вердикт, одобряя или отказывая в прошении.

- В случае одобрения заявки семья становится в очередь, в рамках которой ей присваивается определенный порядковый номер.

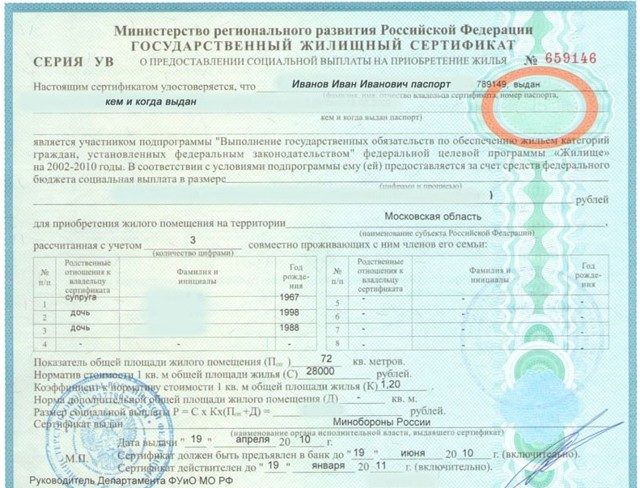

- В порядке очереди супружеская пара получает сертификат, разрешающий участие в ипотечной программе, который необходимо предоставить в любой банк, предоставляющий свои услуги по данному пакету.

- Администрация кредитно-финансовой организации открывает общий счет на одного из членов семьи, после чего в течение нескольких рабочих дней на него поступает определенная сумма, заранее прописанная в заключенном договоре.

- Остаток суммы, требуемой для оформления сделки на покупку недвижимости, банк перечисляет уже на счет продавца в соответствии с действующими ипотечными условиями.

И только после всех перечисленных действий совершается сделка купли-продажи, после чего семья получает заветное жилье. Стоит ли говорить, что банкам гораздо проще работать напрямую с застройщиками, чем с физическими лицами, поэтому имеет смысл рассматривать в первую очередь именно это направление.

Как работает программа в Москве СПб и других регионах

В настоящее время срок действия кредитной программы определен до 2020 года, однако это не означает, что в дальнейшем она не будет пролонгирована, этот вопрос будет решаться в конце текущего года. Что касается жителей Москвы, Санкт-Петербурга и примыкающих к ним областей, то в этих субъектах действуют немного другие правила, согласно которым жилье приобретается по сниженной цене с частичным ее списанием. То есть все отличие будет сводиться к форме проведения дотации, не отражаясь на процентной ставке льготы и самого кредитования.

Предложения банков

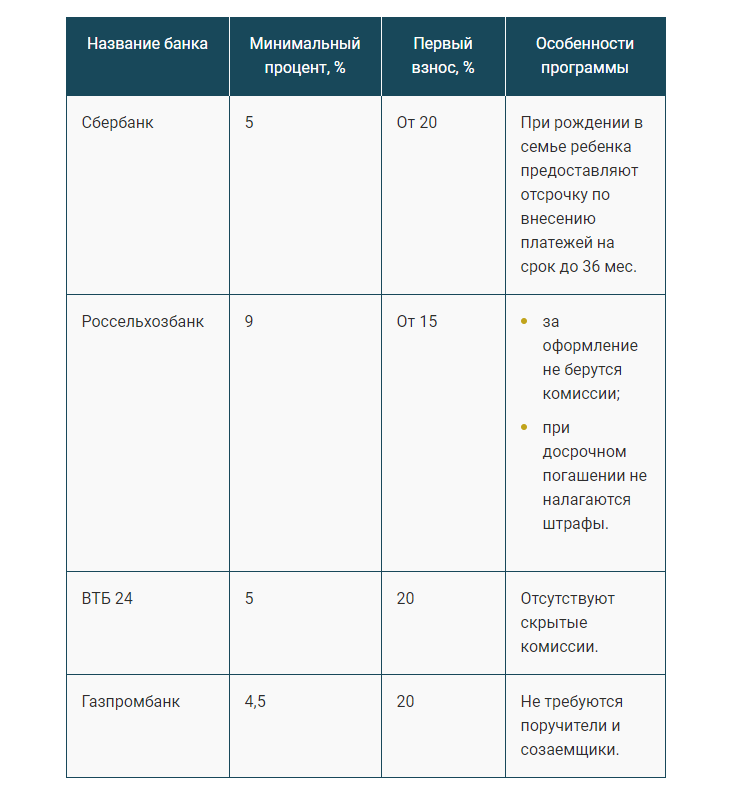

К сожалению, в настоящее время в программе жилищного кредитования принимает участие не так много банков как хотелось бы. Однако их репутация и наиболее выгодные предложения на рынке полностью компенсируют это обстоятельство, ведь речь идет о таких гигантах, как Сбербанк, ВТБ 24, Газпромбанк и Россельхозбанк.

Сбербанк

Возможно, кто-то удивится, но крупнейший банк РФ предлагает не самые выгодные условия по жилищному кредитованию.

Так, сумма займа не превышает 300 тыс. рублей, тогда как максимальный срок погашения и процентная ставка составляют 30 лет и 5-9,6%, соответственно.

Газпромбанк

У Газпромбанка предложение более привлекательное, поскольку минимальная ставка стартует от 4,5% годовых. Кроме того, заемщикам не придется искать поручителей с подтвержденной справками о доходах высокой платежеспособностью.

Россельхозбанк

Если обращаться в это финансовое учреждение, то можно получить максимальные 100 тыс. рублей сроком погашения на 30 лет, да еще и под 9-9,7% годовых. Частично нивелируют эти явные минусы отсутствие штрафов за просрочку и скрытых комиссий, хотя в целом и они не спасают ситуацию.

ВТБ банк

Другое дело ВТБ, выдающий до полумиллиона на 30 лет под минимальные 5%, у которого, к слову, также отсутствуют скрытые комиссии. Надежность банка также не вызывает ни малейших сомнений, что только добавляет очков этому учреждению.

Что ж, арифметика несложная, и даже если проводить поверхностный сравнительный анализ, становится очевидно, что самые выгодные условия молодежной ипотеки у ВТБ. А вот в Россельхозбанк, напротив, стоит обращаться только в случае крайней надобности, поскольку выдвигаемые этим банком условия далеки от выгодных.

Возможно ли оформление без первоначального взноса

У многих молодых семей не хватает средств даже для внесения первоначального взноса по кредитованию, в результате чего они зачастую вынуждены десятилетиями прозябать на съемных квартирах и в коммуналках. Описываемая программа хороша тем, что выделяемая по ней дотация позволяет справиться с поставленной задачей, причем совершенно безвозмездно. Именно поэтому воспользоваться «МС-2021» без выплаты первого взноса за приобретаемое жилье невозможно, поскольку по большей мере проект был заточен именно под решение этой часто встречающейся проблемы.

Другое дело, что размер взноса у каждого банка разный, поэтому лучше сразу уточнить эту величину, чтобы в дальнейшем не возникло никаких непредвиденных ситуаций. Подводя итог, можно сказать, что программа сегодня является действительно необходимой и востребованной и позволяет молодым семьям получить собственное жилье в рассрочку. Минусом ее можно считать все же довольно высокие проценты за пользование кредитом, которые для многих просто неподъемны, но они все же гораздо ниже, чем в российских банках, без учета спецпрограммы.

Подводя итог, можно сказать, что программа сегодня является действительно необходимой и востребованной и позволяет молодым семьям получить собственное жилье в рассрочку. Минусом ее можно считать все же довольно высокие проценты за пользование кредитом, которые для многих просто неподъемны, но они все же гораздо ниже, чем в российских банках, без учета спецпрограммы.